Lebensversicherung: Das Wichtigste in Kürze

Vorsorge-Experte seit 2012

Zu den Vorteilen der Lebensversicherung als Vorsorgelösung zählen unter anderem:

- Sie vereint die Vorteile einer privaten Altersvorsorge mit der finanziellen Absicherung Ihrer Hinterbliebenen im Falle einer Berufsunfähigkeit oder eines Todesfalls. Entscheidend ist hierbei: Der Hinterbliebenenschutz ist, anders als bei der Rentenversicherung, integraler Bestandteil einer Lebensversicherung.

- Auf die bei einer langfristigen Vorsorgelösung erzielten Zinserträge werden keine Steuern erhoben. Auch müssen diese Erträge nicht in der Steuererklärung angegeben werden. So sind 3a-Versicherungspolicen während der Vertragslaufzeit von der Vermögenssteuer befreit. Weiterhin dürfen Sie die in Säule 3a eingezahlten Prämien von Ihrem steuerbaren Einkommen abziehen und sparen während der gesamten Laufzeit effektiv Steuer.

- Optional können Sie bei Vertragsabschluss Module, wie eine Berufsunfähigkeit oder Unfallversicherung, integrieren

- Der Versicherungsschutz ist unmittelbar gegeben, und zwar ab dem Vertragsbeginn

- Nach Ablauf der Versicherung werden neben den einbezahlten Prämien die erwirtschafteten Überschüsse sowie die Zinsen ausbezahlt, die über die komplette Laufzeit anfallen

- Je nach Art der Lebensumstände sowie Ihrer finanziellen Möglichkeiten können Sie aus einer Vielzahl von Policen wählen

Wie funktioniert eine Lebensversicherung?

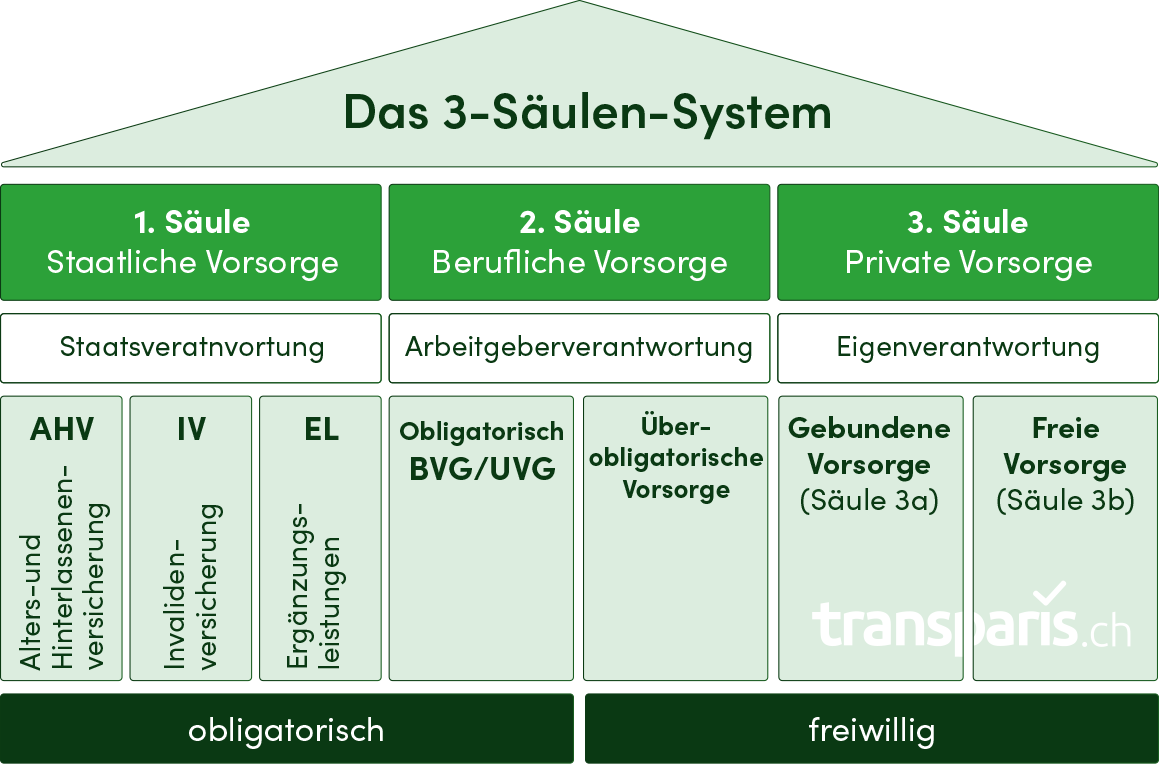

Egal ob im Todesfall, bei Invalidität oder aber nach Ablauf der Versicherungslaufzeit: Eine Lebensversicherung sichert Ihre Familie im Fall der Fälle finanziell ab oder dient Ihnen selbst als Altersvorsorge im Ruhestand und lässt Sie ruhiger schlafen. In der Schweiz ist eine Lebensversicherung daher ein vielseitig vorteilhafter Bestandteil des 3-Säulen-Vorsorgesystems. Populär sind unter den Versicherungspolicen insbesondere Kapital- sowie gemischte Lebensversicherungen. Beide Policen bieten den Vorteil, dass Sie damit früh Sparkapital, bzw. ein Vermögen aufbauen können. Darüber hinaus können Sie die eingezahlten Prämien von Ihrem steuerbaren Einkommen abziehen. Die klassische Vorsorgelösungen mit Risikoschutz, allgemein auch als Risikolebensversicherungen bekannt, sind in der 3. Säule hingegen selten, da die eingezahlten Prämien einzig dem Risikoschutz, z. B. beim Ableben dienen. Von einer Auszahlung der Versicherungssumme profitieren dann nur die Hinterbliebenen, der Einzahlende kann somit Zeit seines Lebens, nicht effektiv Sparvermögen aufbauen.

1. Säule (Staatliche Vorsorge):

Die staatliche Vorsorge setzt sich dabei aus folgenden Komponenten zusammen:

- der Alters- und Hinterlassenenversicherung (AHV)

- der Invalidenversicherung (IV)

- den Ergänzungsleistungen (EL).

Die 1. Säule stellt sicher, dass Personen, die das Rentenalter erreicht haben, über eine finanzielle Grundsicherung verfügen, welche die elementaren Lebenshaltungskosten deckt. Durch den demografischen Wandel verschiebt sich der Anteil vom arbeitenden Teil der Bevölkerung hin zu den Pensionierten. Dies hat in jüngerer Vergangenheit eine wachsende Verunsicherung an der künftigen Tragfähigkeit der 1. Säule in der breiten Gesellschaft zur Folge.

2. Säule (Berufliche Vorsorge):

Die berufliche Vorsorge liegt in der Verantwortung der Arbeitgeber: Sie können dabei zwischen verschiedenen Anbietern wie Pensionskassen, Versicherungen und autonomen Sammelstiftungen wählen. Die entsprechenden Beiträge führt der Arbeitgeber direkt an den jeweiligen Anbieter ab.

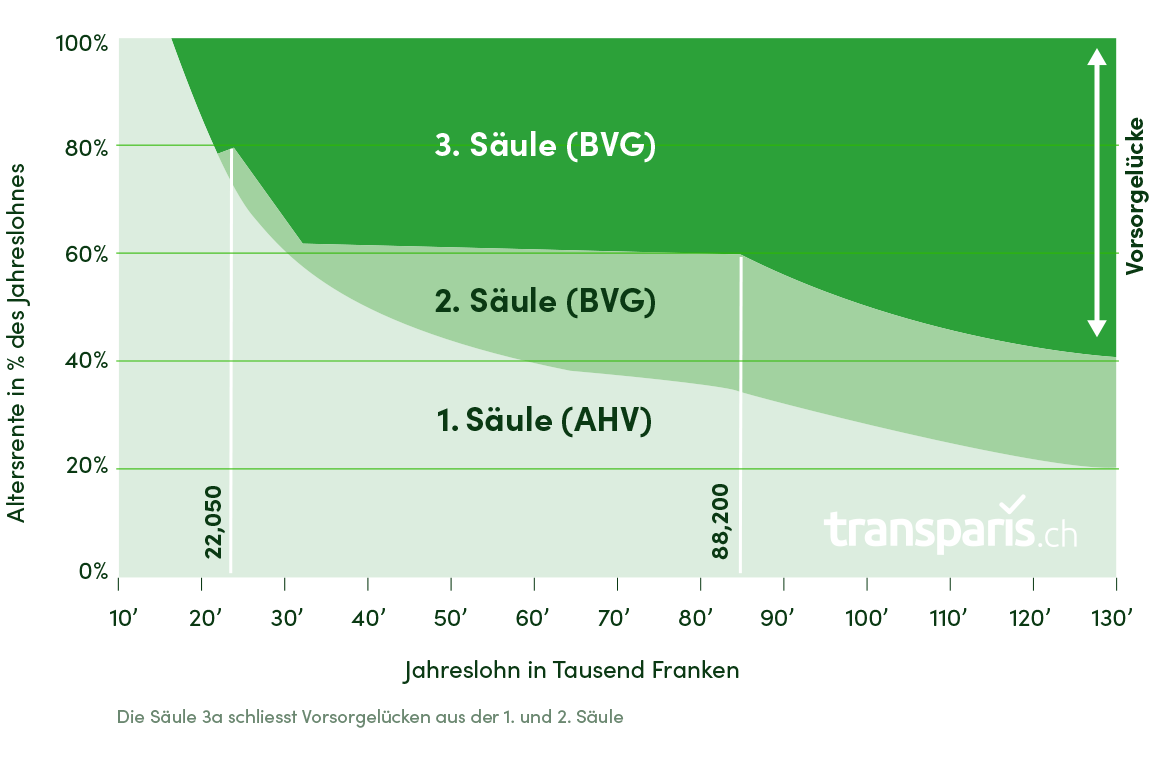

Zusammen mit der staatlichen Vorsorge garantiert die private Vorsorge eine Rente, die rund 60 % des Einkommens vor der Pensionierung ausmachen kann. Die genaue Höhe ist dabei stark vom Einkommen eines jeden abhängig, tendenziell sinkt dieser Anteil jedoch signifikant mit steigendem Einkommensniveau.

3. Säule (Private Vorsorge):

Mit einer entsprechenden privaten Vorsorge kann auch nach der Pensionierung oder im Fall von Erwerbsunfähigkeit der bisherige Lebensstandard beibehalten werden.

Die dritte Säule ist in die «Säule 3a – gebundene Vorsorge» und die «Säule 3b – freie Vorsorge» unterteilt, die jeweils mittels den zugelassenen Vorsorgeformen einer Bankstiftung und/oder Versicherungsgesellschaft verwendet werden können.

Argumente für eine private Vorsorgelösung bzw. Lebensversicherung

Früh vorsorgen und besser abgesichert sein: Da Sie bei Renteneintritt mit maximal 60 % Ihres beruflichen Einkommens aus der staatlichen und beruflichen Vorsorge rechnen können, ist es empfehlenswert, möglichst früh in die 3. Säule, die private Vorsorge, zu investieren. Zu beachten gilt hierbei: nicht bei allen 3. Säule Lösungen ist eine Kapitalabfindung garantiert. Entscheiden Sie sich beispielsweise für einen Vorsorgefonds bei einer Bank, profitieren Sie vom Zinseszins-Effekt auf die angelegten Beiträge, die Ihnen nach Auflösung/Laufzeitende des Vertrags zusätzlich zu dem angesparten Kapital ausgezahlt werden. Bei einer Lebensversicherung mit Wertpapieranlage, mit im Vertrag festgelegter Kapitalauszahlung, müssen Sie bedenken, dass Sie mit einem Teil Ihrer Prämien den zusätzlichen Versicherungsschutz finanzieren, weshalb der nach Laufzeit ausbezahlte Betrag grundsätzlich etwas niedriger ausfällt, als bei einem Wertpapierdepot bei einer Bank. In jedem Fall tragen sowohl eine Bank- als auch eine Versicherungslösung zu einem höheren Lebensstandard im Rentenalter bei und minimieren das Risiko einer Rentenlücke im Alter. Denn einerseits wird das Sparen vereinfacht und zugleich kann von erheblichen Steuerersparnissen profitiert werden.

Als zweites Argument für den frühen Abschluss einer Lebensversicherung spricht, dass es mit steigendem Alter und aufgrund nicht selbst verschuldeter, gesundheitlicher Einschränkungen, schwieriger oder gar unmöglich werden kann, eine Lebensversicherung abzuschließen. Daher gilt es, eine von Ihnen präferierte Lebensversicherung so früh wie möglich abzuschließen, auch um für die gleichen Leistungen aufgrund eines höheren Alters keine höheren Prämien bezahlen zu müssen: und das zu oftmals schlechteren Konditionen, als ein jüngerer Versicherungsnehmer diese erwarten kann.

Garantiertes Kapital: Generell wird zwischen einer kapitalbildenden Lebensversicherung und einer Risikolebensversicherung unterschieden. Die am häufigsten gewählte Lebensversicherung ist allerdings eine Mischform aus beiden Modellen, die gemischte Lebensversicherung. Sie erlaubt, Kapital für die Altersvorsorge anzusparen und sichert zusätzlich Ihre Hinterbliebenen im Todesfall finanziell ab.

Abgesichert, komme was wolle: Im Falle einer Berufsunfähigkeit sorgt das optionale Modul der Prämienbefreiung dafür, dass die Prämien Ihrer Lebensversicherung weiterhin gezahlt werden. In der Regel bieten die Versicherer diese Option in Kombination mit ihren eigenen Versicherungspolicen an: je nach Versicherer sogar ohne Gesundheitsüberprüfung.

Vorsorge-Experte seit 2012

Möchten Sie sich beraten lassen?

Unser Experten-Team steht Ihnen gerne von Montag bis Freitag von 9:00 bis 20:00 Uhr via Telefon, E-Mail oder auch persönlich bei Ihnen zu Hause zur Verfügung

Transparent

Unabhängig

Aktuell

Worin bestehen die Vorteile einer Lebensversicherung?

Steuern sparen:

In der Säule 3a können die einbezahlten Versicherungsbeiträge von Ihrem steuerbaren Einkommen abgezogen werden. Gleichzeitig sind die während der gesamten Laufzeit erwirtschafteten Überschüsse und Zinsen von der Einkommenssteuer befreit. Auch in der Säule 3b können Sie mit Steuerersparnissen rechnen, sofern Ihre Lebensversicherung mindestens 5 Jahre Laufzeit hat, der Vertrag vor Ihrem 66. Geburtstag abgeschlossen wurde und Sie sich das Kapital erst ab dem 60. Lebensjahr auszahlen lassen.

Wie hoch die Steuerersparnis je nach steuerbarem Einkommen (Stand 2022) und Kanton ausfällt, können Sie der nachfolgenden Tabelle entnehmen:

| JAHRESEINKOMMEN | 75.000 CHF | 100.000 CHF | 125.000 CHF | |||

| Kanton | ledig | verheiratet | ledig | verheiratet | ledig | verheiratet |

| Aarau | 1217 CHF | 1622 CHF | 1530 CHF | 1825 CHF | 1778 CHF | 2049 CHF |

| Altdorf | 1163 CHF | 1234 CHF | 1300 CHF | 1411 CHF | 1446 CHF | 1562 CHF |

| Appenzell | 1057 CHF | 1190 CHF | 1249 CHF | 1412 CHF | 1394 CHF | 1564 CHF |

| Basel | 1708 CHF | 1780 CHF | 1846 CHF | 1956 CHF | 1992 CHF | 2107 CHF |

| Bellinzona | 1556 CHF | 1833 CHF | 2031 CHF | 2118 CHF | 2095 CHF | 2352 CHF |

| Bern | 1561 CHF | 1854 CHF | 1872 CHF | 2219 CHF | 2129 CHF | 2418 CHF |

| Chur | 1408 CHF | 1654 CHF | 1681 CHF | 1844 CHF | 1864 CHF | 2059 CHF |

| Delémont | 1558 CHF | 1888 CHF | 1909 CHF | 2277 CHF | 2054 CHF | 2429 CHF |

| Frauenfeld | 1388 CHF | 1501 CHF | 1574 CHF | 1764 CHF | 1719 CHF | 1917 CHF |

| Fribourg | 1510 CHF | 2016 CHF | 1811 CHF | 2177 CHF | 2094 CHF | 2495 CHF |

| Genf | 1791 CHF | 2112 CHF | 2166 CHF | 2336 CHF | 2311 CHF | 2528 CHF |

| Glarus | 1240 CHF | 1472 CHF | 1545 CHF | 1648 CHF | 1683 CHF | 1879 CHF |

| Herisau | 1483 CHF | 1637 CHF | 1724 CHF | 1885 CHF | 1921 CHF | 2074 CHF |

| Lausanne | 1637 CHF | 2005 CHF | 1852 CHF | 2388 CHF | 2099 CHF | 2621 CHF |

| Liestal | 1544 CHF | 2046 CHF | 1920 CHF | 2368 CHF | 2178 CHF | 2583 CHF |

| Luzern | 1247 CHF | 1434 CHF | 1490 CHF | 1612 CHF | 1647 CHF | 1821 CHF |

| Neuchâtel | 1770 CHF | 2071 CHF | 1996 CHF | 2356 CHF | 2237 CHF | 2615 CHF |

| Sarnen | 1091 CHF | 1162 CHF | 1228 CHF | 1338 CHF | 1375 CHF | 1490 CHF |

| Schaffhausen | 1204 CHF | 1658 CHF | 1490 CHF | 1860 CHF | 1764 CHF | 2011 CHF |

| Schwyz | 1005 CHF | 1181 CHF | 1189 CHF | 1357 CHF | 1392 CHF | 1509 CHF |

| Sion | 1297 CHF | 1956 CHF | 1666 CHF | 2488 CHF | 2424 CHF | 2821 CHF |

| Solothurn | 1587 CHF | 1785 CHF | 1777 CHF | 2022 CHF | 1943 CHF | 2277 CHF |

| St. Gallen | 1592 CHF | 1873 CHF | 1730 CHF | 2084 CHF | 2085 CHF | 2235 CHF |

| Stans | 1206 CHF | 1316 CHF | 1379 CHF | 1527 CHF | 1526 CHF | 1713 CHF |

| Zug | 716 CHF | 1211 CHF | 853 CHF | 1542 CHF | 1230 CHF | 1532 CHF |

| Zürich | 1262 CHF | 1526 CHF | 1550 CHF | 1811 CHF | 1740 CHF | 2111 CHF |

Rente aufbessern:

Immobilienfinanzierung absichern:

Eine Erwerbsunfähigkeitsversicherung

minimiert das Risiko eines finanziellen Engpasses, falls Sie aufgrund einer Verletzung oder Krankheit arbeitsunfähig werden sollten. Im Leistungsfall können Sie so eine monatliche Rente beziehen, die Ihr Arbeitseinkommen ersetzt.

Angehörige absichern:

Eine Prämienbefreiung

sorgt im Falle einer Arbeitsunfähigkeit – etwa bei einer psychischen oder physischen Erkrankung – dafür, dass die Prämien für Ihre Police auch weiterhin eingezahlt werden und für Sie nicht zu einer finanziellen Belastung werden.

Einkommenssicherung

im Alter und zur Schließung einer Finanzierungslücke, falls der Bezug aus der 1. und 2.-Säule nicht ausreicht, um Ihren Lebensstandard im Alter bzw. bei Eintritt ins Rentenalter, aufrechtzuerhalten.

Für wen ist eine Lebensversicherung sinnvoll?

Eine Lebensversicherung ist dabei im Rahmen der privaten Altersvorsorge in der Säule 3a für alle in der Schweiz wohnhaften und arbeitenden Personen eine besonders lohnende Vorsorgelösung. In der Säule 3b steht sie zudem optional jeder Person offen.

Je nach Zielgruppe und Lebenssituation bietet der Abschluss einer Lebensversicherung – wahlweise in der gebundenen Säule 3a sowie in der Säule 3b der freiwilligen, privaten Vorsorge – gleich mehrere Vorzüge:

Für junge Familien:

als finanzielle Absicherung Ihrer Hinterbliebenen im Krankheits- oder Todesfall.

Für Arbeitnehmer und Berufseinsteiger:

als Altersvorsorge und finanzielle Absicherung im Krankheitsfall oder bei Berufsunfähigkeit.

Für Selbstständige:

Bei einem Hauskauf oder -bau:

Für Grenzgänger:

Vorsorge-Experte seit 2012

Möchten Sie sich beraten lassen?

Unser Experten-Team steht Ihnen gerne von Montag bis Freitag von 9:00 bis 20:00 Uhr via Telefon, E-Mail oder auch persönlich bei Ihnen zu Hause zur Verfügung

Transparent

Unabhängig

Aktuell

Wann und wie wird die Lebensversicherung ausgezahlt?

Kann ich die 3. Säule (3a) als Rente beziehen?

Wie wird die Säule 3a ausgezahlt?

Was passiert mit meiner 3. Säule, wenn ich sterbe?

Im Todesfall geht das Guthaben der Säule 3a automatisch an den überlebenden Ehepartner. Falls nicht vorhanden, kommt die übliche Erbfolge zu tragen.

Kann man Geld aus der 3. Säule entnehmen, bzw. sich vorzeitig auszahlen lassen?

Was muss ich beim Steuern sparen berücksichtigen?

Tipp: Bei der indirekten Amortisation ergeben sich in Säule 3a erhebliche Steuervorteile. So können Sie die Hypothekenzahlungen einfach in das Vorsorgekonto der Säule 3a einzahlen, und die Säule 3a als Sicherheit verpfänden. Die eingezahlten Beträge können Sie von Ihrem steuerbaren Einkommen abziehen. Gleichzeitig fallen steuerfreie Zinsen auf das Vorsorge-Kapital an. Da sich die Schuldzinsen für die Hypothek bei der indirekten Amortisation nicht erhöhen, können Sie diese in voller Höhe von Ihren jährlichen Steuern abziehen.

Was kostet eine Lebensversicherung?

Grundsätzlich gilt, dass die möglichen jährlichen Prämien einer Lebensversicherung – im Rahmen der gebundenen Säule 3a – stark variieren können, allerdings bei 7’056 CHF gedeckelt sind.

Erwerbstätige, die einer Pensionskasse angehören, können so maximal CHF 7’056 (Stand 2023) in die Säule 3a einzahlen, was einer monatlichen Belastung von CHF 588 entspricht. Einen Vertrag für eine kapitalbildende Lebensversicherung können Sie allerdings schon ab rund CHF 100 monatlich abschliessen.

Wichtig: Selbstständige, die keiner Pensionskasse angehören, können bis zu 20 % ihres Nettoeinkommens, aber maximal CHF 35’280 pro Jahr in eine Lebensversicherung im Rahmen der Säule 3a einzahlen, während es in Säule 3b keine Obergrenze gibt.

Vorsorge-Experte seit 2012

Möchten Sie sich beraten lassen?

Unser Experten-Team steht Ihnen gerne von Montag bis Freitag von 9:00 bis 20:00 Uhr via Telefon, E-Mail oder auch persönlich bei Ihnen zu Hause zur Verfügung

Transparent

Unabhängig

Aktuell

Welche Varianten von Lebensversicherungen gibt es?

Bei den möglichen Policen wird grundsätzlich zwischen einer Risikolebensversicherung und einer Kapitallebensversicherung unterschieden. Informationen zu den jeweiligen Vorzügen und in welcher Verbindung die Säulen 3a und 3b hinsichtlich einer Risikolebensversicherung und Kapitallebensversicherung stehen, haben wir nachfolgend für Sie übersichtlich aufbereitet.

Übersicht der Versicherungsvarianten:

- Eine Risikolebensversicherung wird auch als Hinterbliebenenschutz bezeichnet. Die Kapitalauszahlung erfolgt dabei an die im Vertrag begünstigte(n) Person(en). Sie dient z. B. der finanziellen Absicherung der Familie und/oder Angehörigen. Dabei wird zwischen den beiden folgenden Policen unterschieden:

- Todesfallversicherung: Stirbt der Versicherungsnehmer aufgrund einer Krankheit oder eines Unfalls, wird das versicherte Todesfallkapital an eine oder mehrere von Ihnen begünstigte Personen ausgezahlt.

- Erwerbsunfähigkeitsrente: Sind Sie aufgrund eines Unfalls oder einer Krankheit nicht länger in der Lage, Ihrer Erwerbstätigkeit nachzugehen, sichern Sie sich und Ihre Familie damit gegen einen Einkommensausfall ab.

- Bei einer Kapitallebensversicherung wird zwischen einer gemischten Lebensversicherung und einer rein kapitalbildenden Police unterschieden. Die Mischform kombiniert die Vorteile einer kapitalbildenden Versicherung mit einer Todesfallversicherung. Insgesamt ist diese Police die am meisten nachgefragte Lebensversicherung. Darüber hinaus haben Sie bei Abschluss einer Kapitallebensversicherung die Wahl, wie Ihre Prämien über die Laufzeit angelegt werden sollen:

- Fondsgebunden (aktiv): Der Versicherer legt Ihre Prämien in einem Investmentfonds an, bei dem es sich um einen Aktien-, Renten- und/oder Immobilienfonds handeln kann. Empfehlenswert ist eine fondsgebundene Lebensversicherung aufgrund der umfangreichen Absicherung und der höheren Renditemöglichkeiten.

- Indexgebunden (passiv): Ihre Prämien werden in einen Indexfonds, oftmals einen sogenannten ETF (Exchange Traded Fund), investiert. Vorteil der Investition in einen börsengehandelten Indexfonds: eine breitere Streuung des Investments hat durchschnittlich geringere Kursschwankungen als bei Investmentfonds zur Folge.

Egal, ob Sie mittels einer Lebensversicherung in die Säule 3a oder 3b einzahlen, Sie profitieren je nach Police von einer Kapitalabfindung im Alter oder einem Hinterbliebenenschutz im Todesfall. Beachten sollten Sie, dass der Rückkaufswert der Police in der Säule 3b der Vermögenssteuer unterliegt, eine Kapitalabfindung nach Vertragsende jedoch steuerfrei ist. Entscheiden Sie sich für eine Lebensversicherung in der Säule 3a, zahlen Sie bei Auszahlung einen reduzierten Steuersatz auf die Versicherungssumme – getrennt vom übrigen Einkommen aus der 1. und 2. Säule.

Vorsorge-Experte seit 2012

15 Vorsorgelösungen im grossen Test!

Finden Sie jetzt die beste Vorsorgelösung für Ihren Bedarf! Fragen beantworten & Empfehlungen erhalten

Transparent

Unabhängig

Aktuell

Häufig gestellte Fragen

Wie viel Geld sollte man in der Lebensversicherung haben?

Was passiert mit meiner Lebensversicherung, wenn ich sterbe?

Wie viel Steuern spare ich mit einer Lebensversicherung?

Bei Angestellten können in der Säule 3a pro Jahr bis zu CHF 7’056 Altersvorsorge vom steuerbaren Einkommen abgezogen werden, wodurch die Steuerlast insgesamt verringert wird. Bei Selbstständigen sind es bis zu CHF 35’280 oder maximal 20 % des Einkommens.

Wie lange kann in eine Lebensversicherung einbezahlt werden?

Wie viel pro Monat in die Lebensversicherung einzahlen?

Kann ich die Lebensversicherung als Rente beziehen?

Über transparis.ch

Wir sind eine zu 100% neutrale Informationsplattform - sämtliche Bewertungen und Informationen sind frei von jeglicher Einflussnahme durch Versicherungsunternehmen.

Unser Geschäftsmodell basiert auf der neutralen und qualitativ hochwertigen Aufklärung zu allen Versicherungs- und Vorsorgethemen. Vergütet werden wir in Form einer pauschalen und anbieterunabhängigen Provision durch unser angeschlossenes Netzwerk an erfahrenen Kundenberaterinnen und Kundenberatern (mit Versicherungen verbundene Versicherungsmakler). So stellen wir sicher, dass es zu keinem Zeitpunkt zu einem Interessenkonflikt kommen kann.

Ausschliesslich fundierte Informationen

Aktualität durch fortlaufenden Überprüfungsprozess

Persönliche Beratung

Das von unseren Partnern unterstützte Expertenteam, steht Ihnen gerne von Montag bis Freitag von 9:00 Uhr bis 20:00 Uhr per Telefon, E-Mail, Video-Chat oder auch bei Ihnen zu Hause zur Verfügung. Zögern Sie also nicht, uns zu kontaktieren und sich unverbindlich und kostenlos durch einen unserer professionellen Netzwerkpartner beraten zu lassen.

Beratung per Telefon

Beratung per Video-Chat

Beratung bei Ihnen zuhause

Was unsere Nutzer sagen

EXCELLENT (11 Bewertungen)

EXCELLENT (11 Bewertungen)

"Ich hatte nach Vertragsabschluss noch eine Nachfrage, die ebenfalls ausführlich beantwortet wurde. Hier nimmt man Kundenservice noch ernst und wird nicht nach Vertragsabschluss links liegen gelassen. DANKE"

Anonym

"....ich bin selbst Grenzgänger und bei euch endlich äußerst kompetent beraten worden! ich werde euch weiter empfehlen! :)"

Melanie Graumann

"Hallo, das Suchen nach einer guten Altersvorsorge hat mich lange beschäftigt - dank euch fühle ich mich jetzt aber endlich gut abgesichert!"

Anonym

"Sehr gute Vergleiche und Beratung. Vielen Dank!"

Philip Salow

05.04.2023

"Besten Dank für die ausführliche Beratung!

Viele Grüße"

Anonym

"Endlich die Antworten auf meine Fragen gefunden und nicht nur ein simpler Produktvergleich!"

Fabian B.

Geprüfte Anbieter

aus der Schweiz

DSGVO- und DSG-konformer Umgang

SSL-Verschlüsselung

für mehr Sicherheit

Nach Ihren Vorgaben ausgewählte Anbieter